「長期優良住宅は住宅ローン軽減や節税対策になる」こんな話を耳にしたことがある、という方も多いかと思います。

実際のところ長期優良住宅にすることで、住宅ローン控除や節税対策になるのは本当です。

住宅を長期優良住宅にしたいと考えている方にとって、住宅ローン控除や節税対策になるというのはとても嬉しい情報ですよね。

そこで今回は、長期優良住宅にする前に抑えておきたい住宅ローン控除や節税対策、また長期優良住宅にする際に注意すべき点についてお話をしていきます。

長期優良住宅の住宅ローン軽減

住宅ローン控除とは、年末時点の住宅ローン残高によって決められる減税のことです。

新築住宅の場合の現在の控除率は、年末の住宅ローン残高の0.7%となっており、控除期間は13年間となっています。

長期優良住宅にすることで、この住宅ローン控除がより有利に働きます。

では長期優良住宅にすることで、一体どんな住宅ローンの控除を受けることができるのかでしょうか。

認定長期優良住宅に対する税の特例 (所得税、登録免許税、不動産取得税、固定資産税) (mlit.go.jp)

借入額・控除額が増える

住宅ローン減税には借入限度額が設定されています。

長期優良住宅に認定されると、令和6年~令和7年までの居住で借入限度額が4,500万円となるため、借入限度額の増大に伴い住宅ローン控除額が増えます。

さらに長期優良住宅の施主が「子育て世帯」「若者夫婦世帯」に該当する場合、借入限度額が5000万円となり、さらに住宅ローン控除が有利になります。

長期優良住宅の税の優遇措置

長期優良住宅にすることで、住宅ローン控除だけではなく税の優遇措置を受けることができます。

税の優遇措置を受けることにより、一般住宅と比べて節税効果も高くなります。

ではここからは、長期優良住宅の税の優遇措置にはどのようなものがあるか、一緒に見ていきましょう。

登録免許税が安くなる

長期優良住宅にすることで、「所有権保存登記」「所有権移転登記」の2つにかかる登録免許税が、一般住宅よりも安くなります。

所有権保存登記は一般住宅で0.15%、長期優良住宅で0.1%です。

所有権移転登記は一般住宅で0.3%、長期優良住宅で0.2%です。

新築住宅の所有権保存登記では法務局認定価格が基準に、所有権移転登記では固定資産税評価額が基準となるため、税率が少し違うだけでも大きな節税になるということが分かります。

不動産取得税の控除額が増える

不動産取得税とは、土地や建物を取得した時にかかる税金のことです。

しかし適応要件を満たすことで、固定資産税評価額から一定額の控除を受けることができます。

この控除額は一般住宅で1,200万円、長期優良住宅では1,300万円となり、長期優良住宅の方が100万円分の控除額が増えるため節税効果があると言えます。

固定資産税の軽減措置期間が延長される

不動産を取得することで固定資産税がかかりますが、取得してから一定期間は固定資産税の軽減措置というものを受けることができます。

一般住宅では3年間の間、固定資産税が1/2軽減されます。

一方で長期優良住宅では、期間が5年間となり、固定資産税は一般住宅と同様1/2軽減されます。

投資型減税が適応される

投資型減税とは、長期優良住宅や低炭素住宅などの認定住宅を建築した場合にかかった性能強化費用の10%分を所得税から控除される制度のことです。

性能強化費用の上限は650万円で、控除費用の最大額は65万円となっております。

ただし、住宅ローンは併用できないため注意が必要です。

長期優良住宅にデメリットはある?

長期優良住宅にすることで、住宅ローン軽減やさまざまな節税対策をすることができることが分かりましたね。

しかし素晴らしいメリット面だけではなく、長期優良住宅にすることで生じるデメリットや注意点も存在します。

家は大きな買い物だからこそ、失敗はしたくないものです。

ここでは、長期優良住宅を依頼する前に知っておきたいデメリットや、依頼する際の注意点についても一緒に確認していきましょう。

建設費用が高くなる

一般的な住宅と比べて、長期優良住宅は耐震性や省エネなどの機能性の部分で厳しい審査があるため、建築費用が高くなります。

設計段階でも長期優良住宅に適応させる必要があるため、業者によっては一般的な住宅よりも設計費用を高く設定しているケースもあります。

長期優良住宅にすることで得られる節税効果もありますが、建築費用とのバランスを見て、支払い計画を立てるようにしましょう。

申請に手間や時間がかかる

長期優良住宅は、着工前に申請書類を揃えて所管行政庁に提出し認定を貰う必要があります。

そのため一般的な住宅よりも着工に入る前の手間や時間がかかり、申請が立て込んでいる際などは認定までに時間がかかることもあります。

長期優良住宅は予算額の達成見込みで打ち切りとなるため、全体的なスケジュールに余裕を持った申請と計画をするようにしましょう。

定期点検とメンテナンスが必要になる

一般的な住宅でも、建物の保全のために定期点検とメンテナンスは必要になりますが、任意で行うため厳しい取り決めなどはありません。

一方で長期優良住宅は、申請時に提出する維持保全計画に沿った定期点検とメンテナンスが必要となるため、自分の都合で好きなタイミングで点検やメンテナンスができるというわけではありません。

維持保全計画に沿わない対応をした場合は、長期優良住宅の認定取り消しや優遇を受けていた税金の返還を求められる可能性があります。

定期点検とメンテナンスにも費用はかかります。

長期優良住宅を計画する際は今後の点検やメンテナンスのスケジュール、またかかる費用を見込んで計画を立てるようにしましょう。

まとめ

今回は長期優良住宅にする前に抑えておきたい住宅ローン控除や節税対策、また長期優良住宅のデメリットや注意すべき点についてお話をしてきました。

長期優良住宅の住宅ローン控除や節税対策については、少し難しい部分もあったかもしれません。

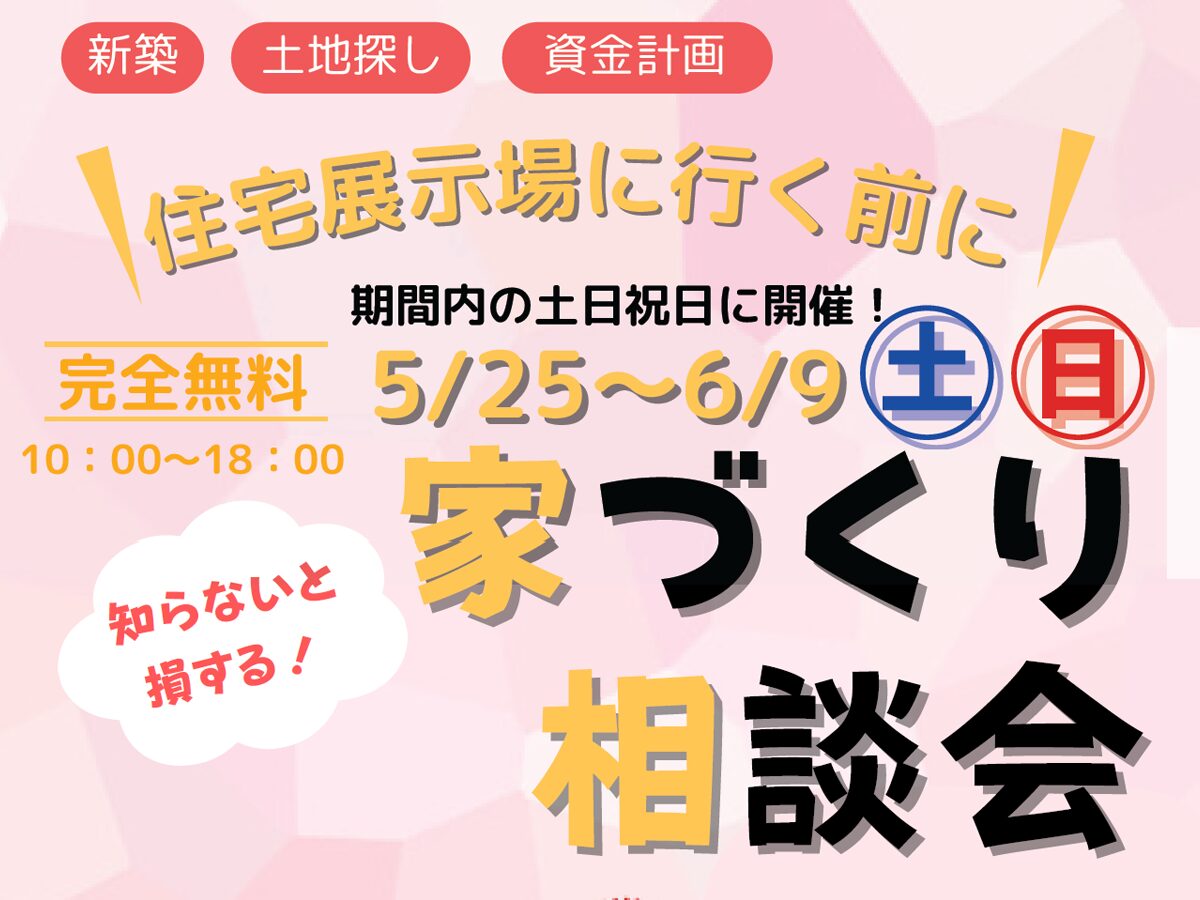

弊社では無料相談窓口を開放しておりますので、長期優良住宅について聞きたいことがある方や注文住宅について相談したいことがある方などは、どうぞお気軽にご利用くださいね。

当コラムでは、今後も家づくりの参考となるコラムを執筆していきますので、楽しみにしていてください。