今回のコラムでは、2024年度から改正された「住宅ローン控除に係る税制改正」を基にした、住宅ローン控除についてお話をしていきます。

控除や税制と聞くと難しいイメージをされてしまう方も多いかと思いますが、注文住宅を検討している方にはぜひ知っておいていただきたいお金にまつわる情報です。

住宅ローン控除の税制改正について分かりやすく解説をしていきますので、ぜひ最後までご覧ください。

住宅ローン控除とは

住宅ローン控除という言葉を聞いたことがある方も多いかと思います。

しかし、具体的になにを控除するのかまでは知らない方も多く、実際に住宅ローン控除を利用する機会がないとなかなか見えてこない部分ですよね。

そこでまずは、住宅ローン控除の内容についてお話をしていきます。

住宅ローンを利用した人に適応される

まず前提として、新築や中古住宅を住宅ローンを使って購入した人が、受けることのできる控除を住宅ローン控除といいます。

また、あまり知られていませんが、増改築の場合にも住宅ローンを利用してれば控除できることがあります。

所得税や住民税を控除する制度

次に住宅ローン控除がなにを対象に控除しているかについてご説明します。

その年の年末の住宅ローン残高に応じて、一定額を所得税や住民税から控除しています。

控除額は現時点では0.7%が最大額とされており、新築の場合、最長13年間控除対象となります。

住宅ローン控除はどう変更されるのか

この度の住宅ローン控除の改正は、2024年1月1日~12月31日に入居する人に向けて実施が確定しています。

その背景としては、子育て世帯への支援強化の必要性や、現下の急激な住宅価格の上昇等の状況があります。

改正と聞くと「控除額が増額されたのでは」と期待される方もいるかもしれませんが、実際のところ控除額については子育て世帯以外は減額されています。

2024年度の住宅ローン控除

2024年度の「住宅ローン控除に係る税制改正」によって、2024年1月1日~12月31日に入居される場合の控除額は以下になります。

| 対象住宅 | ローン残高上限 | 控除率 | 最大控除期間 | 最大控除額 |

|---|---|---|---|---|

| 長期優良住宅 認定低炭素住宅 | 4,500万円 ※5,000万円 | 0.7% | 13年 | 409.5万円 ※455万円 |

| ZEH水準省エネ住宅 | 3,500万円 ※4,500万円 | 0.7% | 13年 | 318.5万円 ※409.5万円 |

| 省エネ基準適合住宅 | 3,000万円 ※4,000万円 | 0.7% | 13年 | 273万円 ※364万円 |

| その他の住宅 | 0円 (2023年までの建築確認の場合:2,000万円) | 0.7% | 10年 | 0円 ※140万円 |

住宅:住宅ローン減税 – 国土交通省 (mlit.go.jp)

住宅ローン控除の注意点

では、住宅ローン控除をうける場合のお金に関する注意点について見ていきましょう。

先の表で示したとおり、住宅ローン控除の額を見ると、例えば子育て・若者夫婦世帯が長期優良住宅を建てた場合、5,000万円の住宅ローンを組むと「13年で455万円、年間で35万円も返ってくる」と思いますよね。

しかし、ローンの返済状況によっては控除額もさまざまで、特にローン残高上限は最大で控除を受けようとすると、上記の条件でも毎年5,000万円残っている必要があります。

控除を受けるためにはローン残高は減らせない、というのはおかしな話です。

このように考えると、住宅ローン控除を頼りにしすぎてしまうのはあまり得策とは言えませんね。

そのほか、住宅ローン控除を利用する場合は、どのようなことに注意すればいいのでしょうか。

0.7%の金額が返ってくるというわけではない

みなさんがよく間違えてしまいやすい部分として、住宅ローン控除の還付を受けた時にローン残高の0.7%が「返ってくる」と思い込んでしまうことがあります。

住宅ローン控除はまずは取得税、次に住民税という順番で控除されていきます。

所得税で控除しきれなかった部分が住民税で控除される仕組みですが、住民税には上限があります。

そのため、単純に年末のローン残高×7%が戻ってくる、というわけではないのです。

初年度の確定申告を忘れずに

住宅ローンでの控除を受ける場合、会社員で会社で年末調整を行っている方であっても、初年度に限り確定申告が必要となります。

確定申告を行う理由としては、控除を受け取るための還付申告を行うためです。

2年目以降は、税務署から届く「年末調整のための住宅借入金等特別控除証明書」と、金融機関からの「住宅取得資金に係る借入金の年末残高証明書」を勤務先に提出することで確定申告は不要となります。

住宅ローンの賢い控除方法

住宅ローンは組み方を工夫することで、控除額を引き上げることが可能です。

以下から、賢く住宅ローン控除を受ける裏ワザをご紹介します。

これから住宅ローンを組む予定の方は、ぜひ参考にしてみてください。

控除期間の返済を低額に設定する

住宅ローン控除を利用して少しでも多くの控除を受けたい、と考えている方は、控除期間に該当する10年もしくは13年の期間は、返済額を低額に設定しておくのもひとつの手です。

年末の残高で影響されるため、控除期間は返済が少ない方が控除金額が多くなるためお得であると言えます。

ペアローンで夫婦それぞれ住宅ローン控除を使う

近年は共働きが増え、ペアローンを組む方も増えましたよね。

ペアローンのいい点は、夫婦それぞれが住宅ローン控除を受ける権利があるという点です。

しかし、未就学児がいるご家庭や時短勤務などにより、夫婦どちらかの年収が偏ってしまうということもよくあることです。

年収が低い方は支払う所得税が低いことから、住宅ローン控除を十分に受けることができません。

たいていの場合、年収が高い方で単独ローンを組む方が多いですが、ペアローンを組むことで夫婦それぞれが住宅ローン控除を受けることができます。世帯で見ると結果的に控除額は大きくなります。

借り換えを行う

住宅ローンの控除期間を過ぎた後は、経済状況に応じて住宅ローンの借り換えを行うのもおすすめです。

あえて低額の返済プランにしていた場合は、控除期間完了後は逆に金利などの影響で低額の返済が不利になることがあります。

そのため、控除の適用期間中は返済額を低額に設定しておき、控除期間完了後にローンの借り換えを行う方法です。

そのときに、返済可能な額まで引き上げて返済期間を短くするといった方法もできます。

ただし、ローンの借り換えを行う場合は借り換え手数料や事務手数料が発生します。また、ローン残高やローン残年数、金利差などを考慮する必要があります。

子育てエコホーム支援事業の併用もおすすめ

住宅ローン控除と併用できる補助金としておすすめしているのが「子育てエコホーム支援事業」です。

2024年3月29日より受付が開始し、予算上限に達するまで受付を行っております。

受付が始まったばかりの給付金ですので、ぜひチェックしてみてくださいね。

子育てエコホーム支援事業とは

エネルギー価格などの物価高騰の影響を受けやすい子育て世帯・若者夫婦世帯が、高い省エネ性能を有する新築住宅の取得や、住宅の省エネ改修等に対して支援することが目的の事業です。

新築住宅においては、取得できる補助金は以下の通りです。

※市街化調整区域や土砂災害警戒区域又は浸水想定区域に位置している住宅においては、記載金額の半額となるため事前に確認が必要です。

[子育てエコホーム支援事業の補助金]

- 長期優良住宅:1戸につき100万円

- ZEH住宅: 1住戸につき80万円

子育てエコホーム支援事業の補助金を受け取れる条件

子育てエコホーム支援事業は、申請をしたから誰でも受け取れるというわけではありません。

主に以下の条件を満たしている必要があります。

[子育てエコホーム支援事業を受け取れる条件]

- 新築注文住宅の建築主であること。

- 子育て世帯または若者夫婦世帯であること。

- 2023年11月2日以降に工事着手しているもの。

そのほか不明点は、直接「住宅省エネ2024キャンペーン 補助事業合同お問い合わせ窓口」で相談することも可能です。

まとめ

今回のコラムでは、住宅ローン控除や子育てエコホーム支援事業について解説をしてきました。

お金のかかる注文住宅、できれば少しでも金銭的負担を減らしたいと考えるのは当然のことです。

しかし実際のところ、控除を利用した住宅ローンのプランニングはどう組んだらいいのかは判断が難しいところです。

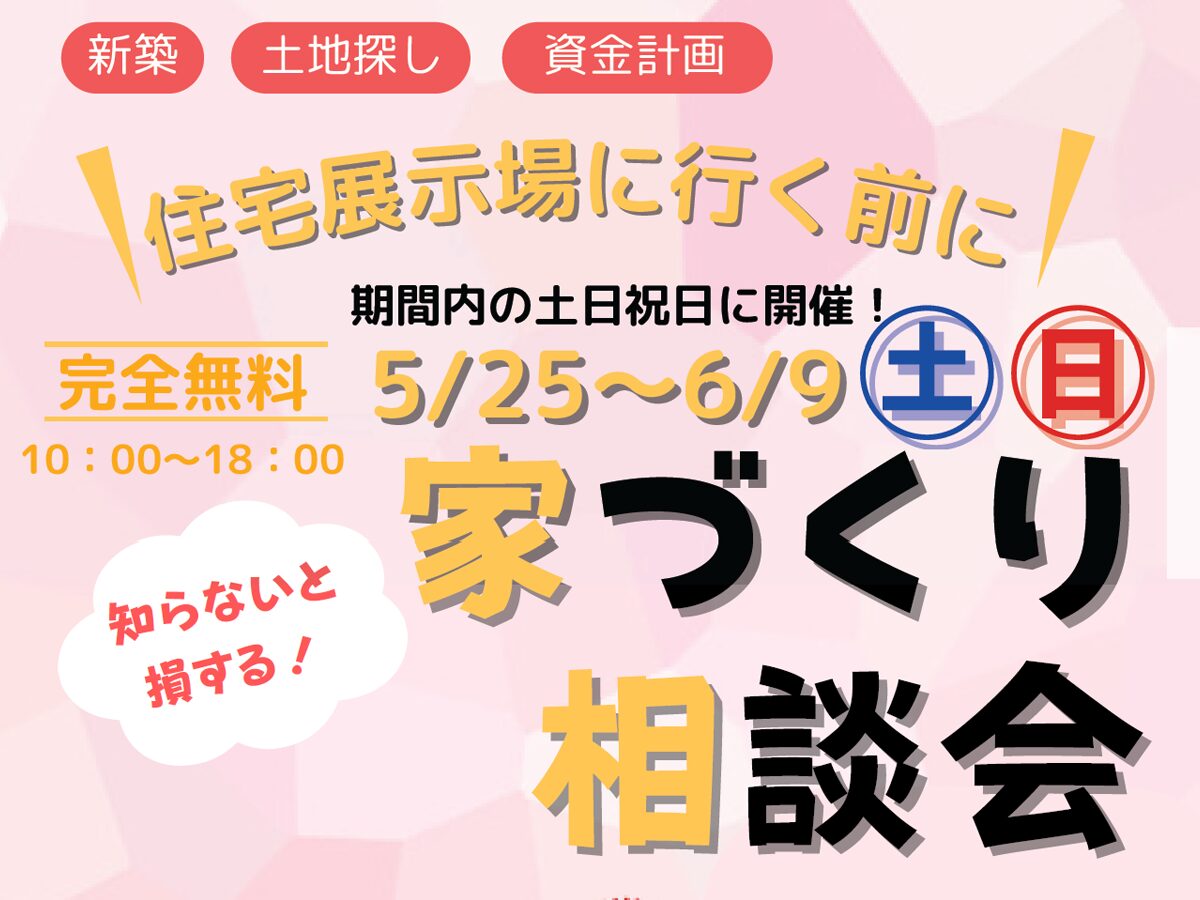

弊社ではこうした住宅ローン控除や給付金についても、専門知識を持ったスタッフが丁寧に説明をさせていただいております。

お困りの際は、弊社TATEKATAが無料で開設している注文住宅相談窓口もぜひご活用くださいね。