戸建てを建てるときに多くの方が悩むのが、住宅ローンです。

住宅ローンの存在を知っていても、いざ自分が借りるとなると、どこからどんな種類のローンを借りたらいいか悩んでしまいますよね。

そこで今回のコラムでは、住宅ローンの種類や特徴と、借主のタイプ別におすすめの住宅ローンをご紹介していきます。

どこからローンを借りるか

まずは、どこから住宅ローンを借りるのかという点が問題になりますよね。

住宅ローンを貸してくれる場所は、大きく分けて「公的機関」と「民間機関」の2つがあります。

では、公的機関と民間機関とは具体的にどういった機関なのでしょうか。

まずはローンの借入先である、公的機関と民間機関の違いを一緒に見ていきましょう。

公的機関

公的機関とは、国と地方公共団体や、それぞれの支援を受けて運営をしている機関のことです。

運営資金は国や地方公共団体から提供される、税金や公的資金がメインとなります。

利益を目的とした運営よりも社会的な支援を目的とした運営と言えます。

民間機関

民間機関とは、公的機関以外の企業や団体・組織が運営する機関のことです。

住宅ローンでは、銀行や信用金庫、農協や保険会社などの企業や団体・組織が該当します。

公的機関の住宅ローン

住宅ローンを貸してくれる2つの機関、公的機関と民間機関の違いについて知っていただけたかと思います。

では、ここからは実際に公的機関の住宅ローンの特徴や、メリット・デメッリトについてお話をしていきます。

公的機関の住宅ローンの特徴

公的機関の運営している住宅ローンは、国が運営している住宅ローンの「財形住宅融資」、地方公共団体が運営している住宅ローンの「自治体融資」の2つの住宅ローンがメインです。

それぞれの特徴は以下の表にまとめました。

| 住宅ローン | 申し込み条件(一部抜粋) | 金利 |

|---|---|---|

| 財形住宅融資(国) | ・企業の財形貯蓄制度を1年以上利用している ・申し込みする2年前から利用している ・申し込みをする当日の残高が50万円以上ある | 借入から5年ごとに見直し |

| 自治体融資(地方自治体) | ・自治体の規定する条件に一致している ・申請する自治体に住所もしくは勤務地がある | 自治体によって異なる |

公的機関の住宅ローンのメリット

公的機関の住宅ローンには、財形住宅融資と自治体融資で条件が異なるものの、一般的には民間企業よりも安い金利で借入できるのがメリットです。

審査も民間企業と比べて比較的優しく、長期低金利で借入が可能です。

金融機関で発生することの多い、保証料や融資手数料がかからないものも含まれるため、より安い費用でローンを組むことができます。

公的機関の住宅ローンのデメリット

公的機関の住宅ローンを受ける条件としては、福利厚生として財形住宅融資を実施している企業に勤めている必要があります。

収入によって総返済額の負担が変わったり、借入上限が設けられていることもあるため、所得が多い世帯では民間機関に借りた方がいいケースもあります。

自治体融資は必ず実施しているとは限らず、借りたい年度に募集を行っているかの事前確認も必要です。

民間機関の住宅ローン

民間機関の住宅ローンは、「審査が厳しい」と聞いたことがある方も多いかと思います。

しかし、住宅ローンを検討するうえでは、公的機関の住宅ローンと併せて検討しておくべき借入先の候補でもあります。

ここでは、そんな民間機関の住宅ローンについて解説をしていきます。

民間機関の住宅ローンの特徴

民間機関の住宅ローンは、公的機関の住宅ローンと比べて金融機関や農協、生命保険、その他組織・団体など、多くの借入先が存在しています。

それぞれが独自の住宅ローンを用意しているため、金利も機関ごとで異なります。

住宅ローンも特徴や強みがそれぞれあるため、公的機関よりも幅広い選択肢があることが特徴です。

民間機関の住宅ローンのメリット

民間機関の住宅ローンは、返済期間や金利、融資額などの条件を比較し、返済プランを自由に選択することができます。

住宅ローンの手続きも早く、すぐに融資を受けたいという方にもピッタリです。

民間機関の住宅ローンのデメリット

公的機関の住宅ローンに比べて、審査が厳しい傾向にあります。

不動産会社や施工店などと提携しているローン形態の場合は、住宅ローンの選択肢が少ないことも多いです。

一方で提携していないローン形態を選ぶと、手続きを自分で行なう手間が発生し、また提携ローンより金利が高くなる傾向があります。

その他の住宅ローン「フラット35」

「フラット35という住宅ローンの名前は聞いたことがある」という方も多いかと思います。

フラット35は、正確には公的機関でも民間機関でもなく、丁度その中間に位置する住宅ローンの形式となります。

住宅ローンを検討するうえでは、ぜひ知っておいた方がいいローンです。公的機関と民間機関の住宅ローンと併せて、フラット35についても一緒に確認しておきましょう。

フラット35とは?

フラット35とは、先ほどもお伝えしたように住宅ローンの形式のひとつです。

民間金融機関と、公的機関である住宅金融支援機構が提携して提供している、住宅ローンの商品名となります。

フラット35という名前の通り、最長35年間の返済期間を設けることができ、その間の金利はフラット(一定)である全期間固定金利となります。

フラット35のメリット

返済期間中の金利が変動しないため、安定した返済プランを計画することができます。

年収の借入額の制限がなく、保証料や保証人不要であることから、民間機関の住宅ローンよりも借入しやすい住宅ローンとも言えます。

また性能の高い住宅の場合、金利の優遇が受けやすいため、資産価値の高い家づくりを実現しながら返済を有利にすることも可能です。

フラット35のデメリット

金利が固定であることは、必ずしもメリットであるとは言い切れません。

金利市場が下がった場合でも同じ金額を払い続ける必要があるため、他の住宅ローンと比べて返済が不利になる可能性もあります。

また、近年増えているフルローンでの利用を検討している場合、フラット35を利用することによってかえって高くなる可能性もあるため、他の住宅ローンとの比較検討が欠かせません。

長期固定金利住宅ローン 【フラット35】(www.flat35.com)

タイプ別のおすすめ住宅ローン

住宅ローンの大きなくくりとして、「公的機関」「民間機関」、また知っておいた方がいい住宅ローンの種類として「フラット35」について解説をしてきました。

では、実際ぞれぞれの住宅ローンはどのような人に向いているのでしょうか。

ここでは、借り入れる人のタイプ別に、おすすめの住宅ローンを解説していきます。

公的機関の住宅ローンが向いているタイプ

努めている企業で既に財形貯蓄制度を利用している人で、安定した収入がある方に向いています。

金利が民間の住宅ローンに比べて低いため、将来の金利上昇や返済負担増に不安を感じる人や、返済期間が長いローンを希望する人も安心して借入ができます。

[向いているタイプ]

- 財形貯蓄制度を利用している人。

- 将来の金利上昇リスクを取りたくない人。

- 低金利長期間のローンを希望している人。

民的機関の住宅ローンが向いているタイプ

民間機関の住宅ローンは、公的機関の住宅ローンよりも柔軟な住宅ローンの選択をしたい方に向いています。

金利上昇のリスクはあるものの、多数の商品の中から比較検討することができるため、年収に応じてローン返済に選択肢がほしい方にはピッタリです。

申請する民間機関によって判断が異なるため、多数の住宅ローンを比較検討することもできます。

[向いているタイプ]

- 年収や自分の返済プランに合う住宅ローンを選択したい人。

- 金利上昇のリスクにも備えることができる人。

- 他の住宅ローンと比較検討したい人。

フラット35の住宅ローンが向いているタイプ

個人事業主やフリーランスで収入が安定しない方、質のいい住宅に住みながら金利の優遇を受けたいと考えている方におすすめです。また、35年以内にローン返済の計画が立てられる方には向いています。

特に収入審査においては、フラット35は他の住宅ローンよりも個人事業主やフリーランスに優しいローンです。

ローンの申請には、直近1年での確定申告の提出が条件となります。したがって、収入に安定性がなく他の住宅ローンで審査に落ちたという方でも通りやすくなっています。

[向いているタイプ]

- 低金利の優遇を受けたい人。

- 収入が不安定と判断される可能性がある人。

- 35年間の中で返済計画が立てられる人。

まとめ

今回は、戸建て住宅におすすめな住宅ローンの種類や、その特徴についてお話をしてきました。

それぞれの詳しい解説に関しては、今後コラムで発信をしていきますので、ぜひチェックしてみてくださいね。

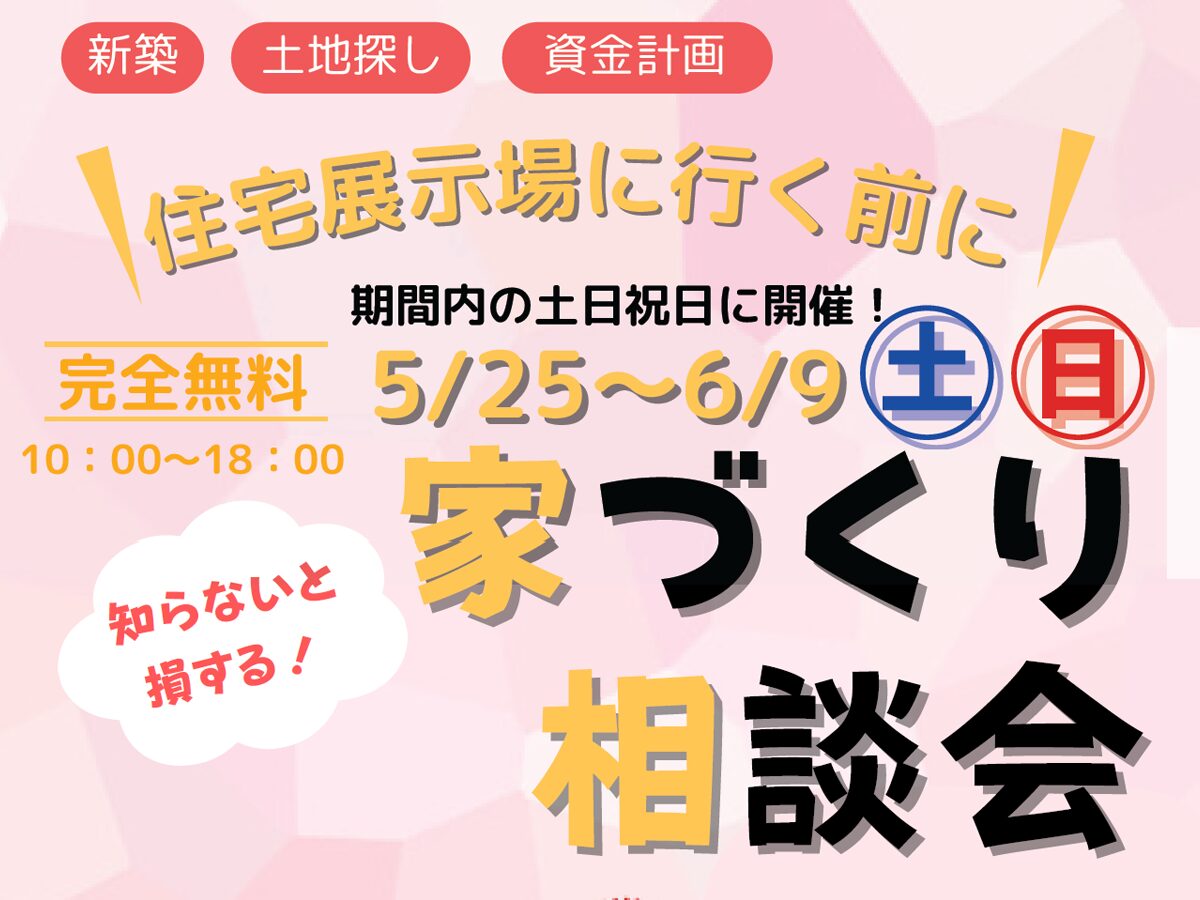

住宅ローンに関してお悩みがありましたら、弊社の無料相談窓口「家づくり相談窓口タテカタ」もぜひご活用ください。